昨天(2024 年 3 月 19 日)在全球資本市場上出現了一則歷史性的重磅新聞:日本央行決定結束多年來的負利率政策,把基準利率從 -1% 上調至 0% ~ 1%。這是自 2007 年以來,日本央行長達 17 年來的首度升息。

日本加息,不就代表日元升值、後面去日本玩沒那麼便宜了嗎?難道單單一個日本加息,會對全球資本市場造成什麼樣的影響嗎?

有些人覺得,會。考慮到這段時間全球股市上漲也多少源於日本散戶或機構借錢投資海外市場,一旦日本開始通貨緊縮或日債價格升高,全球股市將會被抽一大部分資金回去,因而造成極大的市場波動。

但我個人覺得,這波日本升息對於全球資本市場的影響程度並不如許多新聞媒體所宣稱。

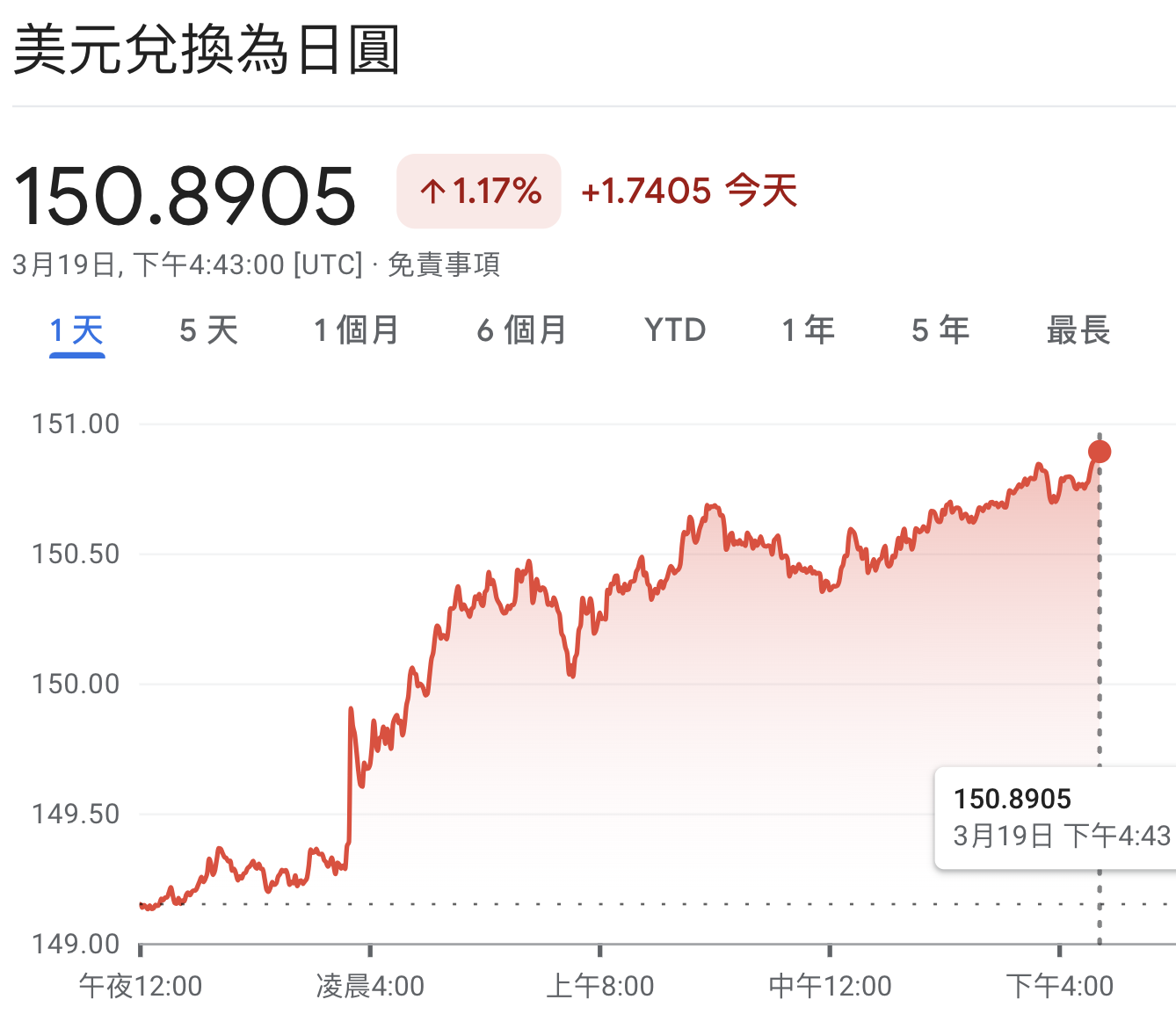

事實上,把基準利率從 -1% 上調並取消 YCC 政策,這些看似推升日幣價值的動作,卻導致日幣在今日大幅走跌,美元兌日元匯率立刻貶值 0.9% 到 150.45。

好像跟我們想像中的不太一樣?今天我們就要來討論一下本次央行升息的舉措,以及為何在我看來對現階段全球資本市場影響有限。

(總體經濟市場影響因子眾多,以下僅為個人觀點論述供讀者參考)

把基準利率從 -1% 上調 & 取消 YCC 政策

日本央行一直以來透過大量買入債券,讓債券殖利率維持在近乎 0% 左右,此舉是日本央行進行大規模貨幣寬鬆政策的重要工具。

現在把基準利率「稍微」往上調,說實話,宣告意義其實大於實質意義,畢竟從 -0.1% 到 0% 這樣的利差,對於資金停泊在歐美等其他海外市場的投資人來說,並不存在顯著差異。

舉例來說,短期美債殖利率還是在 5%、日債 0%,兩者之間的利差還是太大了,就算基準利率提升至 0%,日本依然是個極度寬鬆的經濟體,過去幾年日幣貶值嚴重,如果是持有大量海外資產的日本投資人,還是會選擇繼續把資金放在海外不匯回來以賺取更高的報酬,日幣的實質需求不太會提高。

再來,就算取消了收益率曲線控制(YCC)政策,日本央行還是打算把利率控制在超低水準,也就是長期利率目標定為 1%,與當前的寬鬆政策沒有太大變化。

日本央行從去年開始就不斷在給市場升息訊號,甚至有多數機構預測中長期美元兌日元將升至 135 日元,日幣也因此有提前漲了一段回來,日本央行給足了市場期待,結果最後的決策是些微的升息調幅。

結果就像上述所說,由於最後升息幅度過低、宣告意義大於實質,反而讓資本市場大拋日元,讓美元兌日元價格從 146 快速貶值到 150 元。

央行宣布停止購買日股 ETF

一旦退出負利率政策,日本央行也同時宣布將停止購買日股 ETF。

但與升息一宣布日幣卻貶值一樣,同樣神奇的是消息一出,日經 225 指數上漲 0.66%,東證指數則上漲約 1.06%。

事實上,雖然說日本央行表示將停止購買日本 ETF,但日本央行已經持有龐大的 37 萬億 ETF 部位,但購買 ETF 的措施日本央行去年也僅僅執行了三次,加上投資人對於「政府會維持寬鬆的貨幣政策」抱有強烈信心,因此短期對於日本股市還沒有重大影響。

但日本央行畢竟仍手握龐大 ETF 部位,經過這幾年日股飆漲,帳面收益已經達到 30 萬億,當日本央行宣告後續動作只剩持有與賣出時,少了央行支持,有可能衝擊日本投資人信心。

最糟劇本:股匯雙殺

現階段日股還在上漲,但如果上述情況真的發生,接下來日本可能面臨股市的資金外流壓力,最糟劇本甚至會是股匯雙殺的情況。

雖然日本央行表面上提到,由於已經達到「通膨目標」且企業開始討論加薪,因此可以放寬利率目標,但實際上日本在今年 2 月 15 日公布的最新 GDP 數據顯示比第三季還下跌 0.1%,同時也已經是連續兩季 GDP 負成長。

與其說是達到通膨目標而因此升息,更有可能還是日本國內的通膨情況遠比想像中嚴重。

隨著日幣貶值,能源成本已經讓許多日本民眾無法承受。為了減緩通膨壓力,日本央行必須對利率水準做出宣示,而這次零利率政策正是其象徵作用,希望能拉抬日幣匯價。

但市場最後發現日本根本禁不起升息,負債實在太多了,最多只能將利率修正為零利率,這樣情況下日本產業沒有迎來結構性轉型的話,日幣價值只會緩步下跌,民眾所面對的通膨壓力也會跟著更大。

目前的零利率政策,可以說是日本在通膨壓力與寬鬆政策下的一種妥協。

但如果單單只做一半,很有可能反而造成反效果,導致最糟情況變成股匯雙殺--日幣長期被看衰,資金則因為股市不再上漲而轉去海外尋找更高的報酬。